Artigos

Contratos de Opções: uma oportunidade para enfrentar os lobbies

1 - Introdução

Em

março, o incremento das exportações de café dos países produtores, sobretudo dos

tipos arábicas brasileiros e robustas, mantiveram as cotações pressionadas com

quedas generalizadas nos diferentes mercados. Em Nova Iorque (Contrato C para a

segunda posição), por exemplo, a cotação média de março foi de US$149,49sc./60kg

que, frente aos US$156,45sc./60kg, representa queda de 4,45% no mês. Desde

janeiro de 2007, o arábica nessa bolsa acumula declínio de 11,48%, fenômeno

totalmente inesperado, pois, tradicionalmente, é na entressafra brasileira que

os preços atingem as maiores cotações do ano cafeeiro. Com a cotação vigente em

março, praticamente se anulam os ganhos observados nos últimos doze meses

(abr.2006 a mar.2007), com saldo positivo de apenas 4,04% (Figura

1).

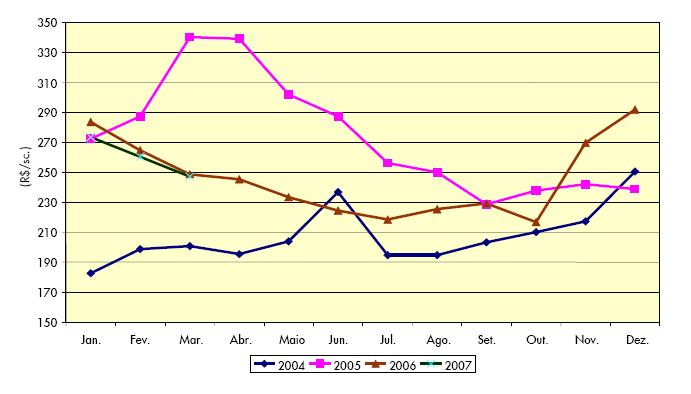

Figura 1 - Cotações Médias Mensais do Café

em Diferentes Mercados de Futuros (Segunda Posição) e do Indicador OIC-Composto

Diário, Janeiro de 2004 a Março de 2007.

Fonte: Elaborada a partir de dados da Gazeta

Mercantil1.

Na

Bolsa de Londres, as cotações médias do robusta, em março, registraram queda de

3,11% frente ao mês anterior. Diferentemente do arábica, no primeiro trimestre

de 2007, o robusta ainda exibe resultado positivo de 0,48%. Nos últimos doze

meses, os ganhos acumulados pelo produto somaram 33,14%. As cotações do robusta

estão menos pressionadas pelo mercado, pois os importadores se posicionaram para

recompor seus estoques que foram bastante reduzidos após os seguidos distúrbios

climáticos ocorridos, principalmente, no Vietnã.

No

mercado de futuros da BM&F, para o arábica, bastante aderente ao que foi

observado em Nova Iorque, as cotações caíram 5,68% (contratos de segunda

posição). No primeiro trimestre de 2007, a queda acumulada foi de 12,14%. No

acumulado do ano, o produto manteve ganho favorável de 1,22%, ligeiramente acima

dos ganhos observados no ano na Bolsa de Nova Iorque.

O

indicador da Organização Internacional do Café (OIC-Composto diário) apresentou

queda de 3,91% em relação à média do índice de fevereiro. Entretanto, no

acumulado dos últimos 12 meses, ainda se registra crescimento positivo de 7,91%,

embora em 2007 tenha apresentado variação negativa de 7,32%.

Figura 2 - Cotações Médias Mensais do Café Arábica, Segunda Posição, nos Mercados de Nova Iorque e BM&F, Outubro de 2005 a Março de 2007.

Fonte: Elaborada a partir de dados da Gazeta

Mercantil1.

As cotações do arábica, contrato C, segunda posição, na Bolsa de Nova Iorque, exibiram grande volatilidade (mínimo de US$144,58/sc. e máximo de US$154,24/sc.),com forte queda desde o princípio do mês, seguida de recuperação durante a última semana para voltar a cair no final do mês (Figura 3).

Figura 3 - Cotações Diárias na Bolsa de Nova Iorque, para Café Arábica, Contrato C, Segunda Posição, Março de 2007.

No

mercado de robusta, na Bolsa de Londres, o comportamento das cotações foi tão

volátil como o exibido pela Bolsa de Nova Iorque. A menor cotação ocorreu no dia

5 de março com US$87,60/sc., e a maior, no dia 26, quando bateu a casa dos

US$90,96/sc., atingindo a média de US$94,14/sc. no mês (Figura 4).

Figura 4 - Cotações Diárias para o Café Robusta, Segunda Posição, na Bolsa de Londres, Fevereiro de 2007.

Fonte: Elaborada a partir de dados da Gazeta Mercantil1.

2 - Generalizado Incremento das Exportações das Origens

As exportações para todos os destinos das diferentes origens apresentaram ritmo muito acentuado nos últimos seis meses, com incremento de 6,46 milhões de sacas frente à igual período anterior. Somente em fevereiro de 2007 o volume incremental exportado foi 1,15 milhão de sacas superior ao mesmo mês do ano anterior (Tabela 1). Essa acentuação no ritmo das exportações, em parte, decorrente da alta das cotações observada entre dezembro de 2006 e janeiro de 2007, e após 60 dias se traduzem em embarques, pois esse é mais ou menos o tempo necessário para o exportador adquirir o produto e fazê-lo chegar ao destino FOB.

Tabela 1 - Exportações por Tipo de Café para

Todos os Destinos, Fevereiro de 2007 e Fevereiro de 2006, Últimos Seis Meses e

Últimos Doze Meses

(em

sc./60kg)

| Tipo |

Fev./07 |

Últimos

6 meses |

Últimos

12 meses |

Fev./06 |

Últimos

6 meses |

Últimos

12 meses |

| Lavados colombianos |

1.101.533 |

5.353.175 |

12.084.038 |

1.041.570 |

5.126.037 |

11.481.886 |

| Outros lavados |

1.762.117 |

7.435.064 |

21.375.118 |

1.713.567 |

6.515.730 |

18.531.385 |

| Naturais brasileiros |

2.203.444 |

12.651.875 |

28.893.035 |

1.948.730 |

10.284.840 |

26.064.121 |

| Robustas |

2.867.199 |

13.939.827 |

31.977.099 |

2.082.102 |

10.989.563 |

29.858.994 |

| Total |

7.934.293 |

39.379.941 |

94.329.289 |

6.785.969 |

32.916.169 |

85.936.386 |

Fonte: Organização Internacional do Café, 20072.

Dentre as origens que mais contribuíram para o aumento dos embarques estão os

robustas com incremento de mais de 785 mil sacas em fevereiro de 2007, frente ao

mesmo mês do ano anterior, e os naturais brasileiros com esse montante

alcançando as 255 mil sacas na comparação dos períodos. Aumentos nos volumes,

porém bem menos significativos, também ocorreram nas exportações dos lavados

colombianos e outros lavados, mas que de forma alguma seriam capazes de

ocasionar as baixas nas cotação como se verificam no momento

atual.

Em

março, dados do Conselho dos Exportadores de Café (CECAFE) aponta para

manutenção da tendência de aumento dos embarques, que deve igualmente se

refletir nos dados consolidados pela OIC. O mês encerrou com 2,396 milhões de

sacas exportadas3, representando aumento acima de 11%frente a

fevereiro (composto por incremento dos embarques de arábica e de solúvel) e de

mais de 10% frente ao mesmo mês do ano anterior (2,134 milhões de sacas

registradas em março de 2006). Esse desempenho das exportações permite-se

questionar quanto ao volume de café colhido e estocado no país, pois somados,

tanto as taxas de crescimento do consumo interno como os incremento dos volumes

embarcados, as previsões oficiais de safra e de estoques disponíveis são

absolutamente insuficientes para atender a toda essa demanda exibida pelos

mercados interno e externo (algo em torno de 38 a 40 milhões de sacas ao ano).

Uma revisão das estatísticas precisa ser conduzida para que os agentes passem a

operar com informações e, sobretudo, decisões de qualidade.

3 - Opções para Café: uma boa notícia, porém é preciso enfrentar os lobbies

O

mercado de opções é a melhor ferramenta financeira que o Governo Federal dispõe

para mitigar a problemática do chamado ciclo de preços do café. Em 2004, última

vez em que foi implementado similar programa, os ganhos para o tomador do risco

foram acentuados, pois meses após o lançamento dos títulos as bolsas reagiram e

a maior parte dos cafeicultores que os adquiriram preferiu não exercer a posição

arcando com a perda do prêmio pago pelos contratos negociados e resultando em

bons lucros ao Tesouro Federal para os lotes que foram exercidos com entrega

efetiva de produto.

A

atual edição do programa prevê que sejam lastreados em contratos de opões até 6

milhões de sacas, com previsão para início das contratações em maio de 2007, e

possibilidade de exercício entre 31 de outubro e 30 de novembro. Os recursos

serão provenientes do Tesouro, pois o FUNCAFE, com orçamento de R$2,026 bilhões,

encontra-se comprometido com a política de financiamento ao setor (colheita,

estocagem, aquisições da indústria e custeio da próxima safra).

Questão relevante para a condução dessa política seria a necessidade de

contemplar o conillon na emissão dos títulos de opções, uma vez que as cotações

para esse produto mantém trajetória altista nos últimos doze meses (calculado em

33,14%). O conillon é um café principalmente absorvido pela indústria de

torrefação e moagem, visando o abastecimento interno e, num percentual menor,

transformado em solúvel tanto para a exportação como para consumo interno. As

exportações de conillon resumem-se, portanto, à pequena parcela exportada na

forma de café verde (cerca de 1,5 milhão de sacas ao ano), e outra sob forma de

solúvel (cerca de 3 milhões de sacas ao ano) que, sendo um produto

industrializado, possui outro tipo de formação de preços que não exatamente as

cotações em bolsas (contratos com clientes e traders preferencialmente).

Em função dessas características, fugiria do escopo da política de contratos de

opções a concessão da possibilidade de aquisição desses títulos por parte dos

cafeicultores dedicados ao conillon.

Concentrado o esforço financeiro no produto que exibe sérios problemas de

rentabilidade, o arábica, os gestores da política federal, ao invés de pautar o

contrato pelo custo de produção mais 20% a 30% de rentabilidade, como usualmente

a ferramenta é empregada nas opções privadas, poderiam utilizar valores mínimos

de referência com algum ágio que efetivamente sinalizasse o sentido que a

trajetória dos preços deverá seguir pelas condições objetivas de oferta e

demanda (fundamentos) atraindo, ademais, o interesse dos cafeicultores na

aquisição dos contratos sem contudo amplificar em demasia o risco do exercício

dos contratos com recebimento do produto no físico. Outras inovações podem ser

pensadas como preço mínimo diferenciado entre os naturais (por exemplo

R$280,00/sc. bebida dura) e os descascados (R$310,00/sc.). A ousadia desse

posicionamento indicaria um direcionamento para as cotações, pautando o mercado

sem tutelá-lo, ou criando artificialismos que ao final beneficiam poucos que se

posicionam com base em informações privilegiadas.

Nessa

sugestão de política, também o conillon, produto não contemplado pelas opções

públicas, seria igualmente beneficiado, pois um movimento ascendente de preços

no arábica carrega consigo as cotações do conillon, pois há nesse mercado uma

transmissão de preços, ainda que imperfeita. Enfim, assumir contratos de opções

exclusivas para o arábica, segmentando-o em naturais e descascados, seria uma

importante inovação da política cafeeira.

______________________________________________________

1Dados disponíveis para assinantes em:

<www.gazetamercantil.com.br>.

2Disponível em: ico.org. <http://www.ico.org.br>.

3Dados disponíveis em: <www.cecafe.com.br>.

Palavras-chave: mercado de café, política

cafeeira, cotações.

Data de Publicação: 26/04/2007

Autor(es):

Celso Luís Rodrigues Vegro (celvegro@sp.gov.br) Consulte outros textos deste autor

Nelson Batista Martin (nbmartin@uol.com.br) Consulte outros textos deste autor

Gilberto Bernadi (gilberto@iea.sp.gov.br) Consulte outros textos deste autor